さて、前回のブログで「利益相反行為」について解説したことに引き続き、今回も、組合契約における実務上の留意点について解説したいと思います。

今回のテーマは、「組合財産の分配」です。

前回同様、LPS(投資事業有限責任組合)の形式で有限責任組合員(LP)から出資金を集め、無限責任組合員(GP)がその資金を運用することを想定します。

ベンチャーファンドを想定した場合、そのような資金は、ベンチャー企業の株式の取得等に用いられることが想定されますが、この株式を売却して得られるキャピタルゲインをどのように分配するか、という契約上の設計の問題があります。

上記のようなキャピタルゲインは、GPの投資判断の結果得られたものであり、そこからGPが一定程度の成功報酬や成功分配(=いわゆる「キャリードインタレスト」や「キャリー」という部分)((「成功分配」については、「優先分配」という用語を使用するケースもありますが、本ブログでは分かりやすさを重視して「成功分配」といいます。))を受領できて然るべきですが、LPとしても、一定のリターンが無ければそもそも出資を行うメリットもないので、元本の回収に加えより多くのリターンを確保しようとするのが通常です。

その結果、この組合財産の分配ルールをどのように定めるかは、GPとLPの利害が大きく対立するポイントであり、契約交渉の重要論点の一つとなり得ます。以下、順次解説していきます。

目次

1.分配ルールの定め方

(1)モデル契約の内容

まずは前回同様、経産省の開示するモデル契約の内容((従前のブログでは平成22年に開示されたモデル契約を引用しておりましたが、平成30年3月に新たに経産省がモデル契約を公表していますので、本ブログではそちらの内容を前提としております。))を確認しておきます。

<モデル契約第28条第4項>

本条第2項第1号若しくは第2号に定める処分収益若しくはその他投資収益又は前項に定める投資証券等の分配は、以下に定める順位及び方法に従い行うものとする。

① 第1に、本項に基づき当該分配までに全ての組合員等に対して行われた組合財産の分配額(現物分配の場合にはその分配時評価額を含む。)の累計額及び当該分配において前二項に基づき全ての組合員等に対し行う分配額(現物分配の場合にはその分配時評価額を含む。)(以下「分配可能額」という。)の合計額が、全ての組合員等の[出資履行金額/出資約束金額]の合計額と同額となるまで、組合員等に分配可能額の100%を分配する。

② 第2に、無限責任組合員に分配可能額から全ての組合員等の[出資履行金額/出資約束金額]の合計額を控除した額の[α]%を分配する。

③ 第3に、組合員等に分配可能額から全ての組合員等の[出資履行金額/出資約束金額]の合計額を控除した額の[100-α]%を分配する。

大要、経産省のモデル契約では、ファンドが保有する株式などを売却した際に得られるキャピタルゲイン等について、(i)各組合員に出資金の元本相当を返還し(上記①)、(ii)元本相当返還後はGPにα%(このαは、20%を基本とするケースが多いです。)の成功分配を行うとしており(上記②及び③)、ベンチャーファンドの分配ルールとしては、かなりオーソドックスな設計となっているものと思われます。

上記のような設計は法律で定められたものではなく、その内容は合意次第となりますので、上記のような設計をベースとしつつも、GPへの成功分配が発生する条件やその割合について、各種アレンジを行うことがあり得ます。

以下、ベンチャーファンドのケースで良くあるアレンジについて、順次解説していきます。

(2)「ハードルレート」と「クローバック」について

前述のとおり、モデル契約の内容では、GPへの成功分配が発生するのは、各組合員に出資金の100%を返還した後である旨規定されています。このように、GPの成功報酬や成功分配が発生するトリガーとなる割合を、「ハードルレート」等と呼ぶことがあります。

そして、上記のモデル契約の内容では、ハードルレートについて「全ての組合員等の[出資履行金額/出資約束金額]の合計額と同額」という記載としており、①各組合員の出資『履行』金額の100%を分配したら成功分配が発生する形とするのか、あるいは、②各組合員の出資『約束』金額の100%を分配したら成功分配が発生する形とするのかが選択式となっていることが分かります。((一般に、LPSでは、組合加入時に一定額の出資金の払込みをコミットし、GPが都度、その金額の範囲内でキャピタルコールを行うことにより、現実に出資金の払込みを受けることが多いのですが、このようにコミットした金額を「出資約束金額」、現実に払い込まれた出資金の金額を「出資履行金額」といいます。))

モデル契約では、ハードルレートを100%としていますが、案件ごとに、この割合を、150%や200%等にすることも可能です。

仮に、モデル契約どおり、ハードルレートを100%とした場合でも、上記のように、①出資『履行』金額の100%とするのか、②出資『約束』金額の100%とするのか、という選択の余地があり、これによってどのような違いが生じるのか、以下で説明したいと思います。

例えば、出資約束金額の合計額が50億円のファンドに関して、20億円についてキャピタルコール済の状況で、25億円の収益が発生したようなケースを想定しますと、出資約束金額ベースのハードルレートでは成功分配が発生しない一方、出資履行金額ベースのハードルレートの場合は、20億を超える部分である5億円の20%分(=1億円)の成功分配が発生することになります。

そのため、ハードルレートを出資履行金額ベースとする方が、出資約束金額全額の払込みが完了していない場合であっても、成功分配が発生しやすい設計となることは明らかですが、このように出資『履行』金額ベースのハードルレートを設定した場合には、必ずといって良いほど、「クローバック」の規定も設けられるのが通例です。

すなわち、上記の例で、その後、50億全額について履行済みとなったにもかかわらず、全くExitが実現せず、当初生じた25億円以外に収益が発生しなかったとします。その場合、ファンドの通算の成績でみれば、50億の出資が行われたにもかかわらず、それを下回るリターンしか得られていないこととなります。そうであるにもかかわらず、GPは過去に1億円分の成功分配を得ており、この点に不公平感が生じることになります。そこで、モデル契約第46条第3項では、このような「もらい過ぎ」となってしまった成功分配に相当する金額を組合に返還する処理を規定しているのです(「GPクローバック」)。

<モデル契約第46条第3項>

本組合の清算手続における分配を行う日の時点において、無限責任組合員が第28条第4項第2号に基づく分配金を受領している場合で、かつ、(i)第28条又は本条に基づき組合員等に対して行われた組合財産の分配額(現物分配の場合にはその分配時評価額を含む。以下本条において同じ。)の累計額(以下「分配累計額」という。)が、組合員等によりなされた[出資履行金額/出資約束金額]の総額を下回るか、又は(ii)当該時点までの無限責任組合員の第28条第4項第2号に基づく分配金の累計額が、分配累計額から組合員等の出資履行金額の合計額を控除した金額及び当該時点までの無限責任組合員の同号に基づく分配金の累計額の合計額の[α]%を超える場合、無限責任組合員は、(x)以下の各号に定める金額のうちいずれか大きい金額又は(y)当該時点までの無限責任組合員の第28条第4項第2号に基づく分配金の累計額の金額のうち、いずれか小さい金額に相当する額を、本組合に速やかに返還するものとする。かかる返還金(以下「クローバック金額」という。)は、本組合への支払いをもって、各組合員等へその持分金額(脱退組合員については脱退当時の持分金額)に応じ按分の上帰属する。

(1) クローバック金額が組合員等に支払われるとしたら、分配累計額(クローバック金額の支払いによる増額後の金額。以下本条において同じ。)が、組合員等[によりなされた出資履行金額/の出資約束金額]の総額に相当することとなる金額

(2) クローバック金額が組合員等に対して支払われるとしたら、当該時点までの無限責任組合員の第28条第4項第2号に基づく分配金の累計額(クローバック金額の支払いによる減額後の金額。以下本条において同じ。)が、分配累計額から組合員等の[出資履行金額/出資約束金額]の合計額を控除した金額及び当該時点までの無限責任組合員の同号に基づく分配金の累計額の合計額の[α]%に相当することとなる金額

このようなクローバックは、税務会計的な処理も複雑となりやすく、また、いったん受領した分配金を返還するのが難しい場合も想定されますので、GPとしてはあまり受入れたくないのが通常と思われます。

そのため、ハードルレートを出資履行金額ベースとするのか、出資約束金額ベースとするのかについては、上記のクローバックの処理も含めて対応を検討する必要があります。

なお、ハードルレートを出資約束金額ベースとする場合には、基本的にはクローバックの処理が行われる可能性はない一方で((出資約束金額が増額されるようなケース(組合員の追加等の場合を含む。)において、それ以前に組合財産の分配が発生していた場合ですと、理論上は成功分配の過払いが発生し得るものと考えますが、通常は組合員の追加や出資約束金額の増額は、組合組成後一定期間に限って行われる形とすることが多く、その間に成功分配が発生する可能性は、一般的には低いと思われます。))、特に出資約束金額の全額についてキャピタルコールをしなかった場合に成功分配が少なくなってしまう点がデメリットとなります。そこで、ハードルレートのベースを出資約束金額としつつも、GPとして、将来に向かってキャピタルコールをそれ以上行わないことを決定することを条件に、ハードルレートのベースを出資履行金額に事後的に変更するという設計もあり得ます。

(3)「キャッチアップ」

モデル契約のように、組合員に出資金の100%を返還した後に20%の成功分配を発生させる設計を想定し、例えば、出資金50億円のファンドで、80億円の収益が発生したとします。この場合、モデル契約の規定に従うと、50億円を超過する30億円分について成功分配が発生し、GPは合計6億円分の成功分配を得ることになります。

ここで注目して頂きたいのは、この設計の場合、GPは、収益全体の金額(分配される全体の金額)である80億の20%を得られているわけではない、という点です。

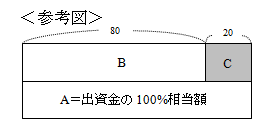

例えば、以下の図を参照下さい。グレーとなっている部分がGPに対して支払われるキャリーに相当する部分となりますが、まずは、Aの部分のように各組合員に平等に分配され、その後の収益のうち、20%は成功分配(Cの部分)、80%は各組合員に分配すると(Bの部分)、GPに対して支払われるキャリーの部分(グレー色の部分)は、収益全体の20%になっていないことは明らかです。

そこで、例えば、次のように設計することで、GPが、分配財産の全体の20%を得られるように設計することがあります。

①各組合員に出資金の100%(又は100%+α)に相当する金額を支払う。

②上記①の後、成功分配の累計額が、分配財産の合計額の20%となるまでGPだけに(又はGPに傾斜して)分配を行う。

③上記②の後、成功分配20%をGPに支払う。

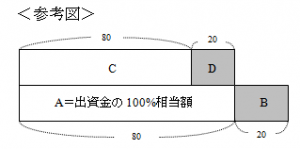

要は、上記②のように、GPに分配される金額が分配される財産の合計額の20%となるまで、GPのみに分配することで、GPへの分配比率を20%に追いつかせるプロセス(「キャッチアップ」)を設けているというのが特徴です。例えば、以下の図のとおり、まずは、Aの部分のように各組合員に平等に分配され、その後、GPのみに分配することで、GPへの分配比率を20%となるまでGPのみに分配した上で(Bの部分)、その後に発生する収益のうち、20%は成功分配(Dの部分)、80%は各組合員に分配すると(Cの部分)、GPに対して支払われるキャリーの部分(グレー色の部分)は、収益全体の20%になります(つまり、下の図のBの部分がキャッチアップに相当します。)。

このようなキャッチアップを設ける場合、上記例では、16億の成功分配が発生することになります。かなりインパクトのある内容ですので、GPとしては是非とも入れたい、LPとしてはできれば受け入れたくない条項かと思います。

(4)キャピタルゲインの金額に応じた成功分配の調整

モデル契約のように、出資金の100%分を返還した後は、ずっと20%の成功分配が発生するというのではなく、例えば以下のように、キャピタルゲインの金額により、この割合を変更するアレンジもあります。

①各組合員に出資金の100%に相当する金額を支払う。

②上記①の後、分配額が出資金の200%となるまで、成功分配の比率は20%とする。

③上記②の後、成功分配の比率は30%とする。

組合員に分配される金額がファンドサイズの200%を超えるような好成績のケースでは、GPの成功分配の比率も高めたいという趣旨であり、実務上も存在する内容です。

やや細かい点となりますが、上記の②のように、「分配額が出資金の200%となるまで」とする場合の「分配額」に、GPに対する成功分配の金額を含むのかどうかには留意が必要です。

例えば、50億円のファンドで110億円の収益が発生した例を想定すると、上記②の「分配額」にGPに対する成功分配の金額を含む場合(すなわち、単純に収益が出資金の200%を超えた場合に成功分配の比率を高める設計とする場合)には、(i)50億円までは成功分配はゼロ、(ii)100億円までの部分はGPに10億円の成功分配、(iii)100億を超える部分については、GPに3億円の成功分配が行われることになります。

一方で、上記②の「分配額」に成功分配を含まない設計とする場合(すなわち、LPに出資金を200%分返還した場合には成功分配の比率を高める設計とする場合)、(i)分配額の合計額が50億円までは成功分配はゼロ、(ii)分配額の合計額が110億円までの部分については、GPに12億円の成功分配が行われ、この段階では成功分配を除くと98億円しか分配されていませんので、上記③は適用されないこととなります。結果、上記例では、1億円の差が生じることとなります。

上記のように、一文追加するか、定義を少し調整するかどうか、といった微修正で何億円の差も生じることもありますので、モデル契約の第28条第4項に相当する規定は、特に慎重に確認する方が良いです。

2.金銭分配or現物分配

ベンチャーファンドにおいて、組合財産を分配する際の典型は、投資先にIPOやM&Aが生じ、その株式を売却した際に得られた金銭を分配するケースです。一方で、このような金銭による分配だけではなく、ファンドが保有する株式等を、そのまま分配する(「現物分配」)こともあり得ます。

GPとしては、分配方法に関する裁量が広い方が望ましいので、現物分配も可能な設計を希望するケースが多いと考えられます。

その一方で、金融機関等のように、法令上、事業会社の株式を保有することが制限されているLPから出資を受けるケースでは、現物分配の規定を定める場合でも、現物分配を希望しないLPとの関係では金銭分配を行う旨、併せて規定するのが一般的です。また、LPとしては、未上場の株式についての現物分配を受けたところで、その株式の処分を行うことができない可能性もあるわけですから、例えば現物分配を実行できるのは上場株式に限るといったようなアレンジもあり得ます。

上記のほか、例えば、特定の会社に投資するためだけに組成されたLPSの場合、むしろ現物分配を原則的な分配方法として位置づけることもあります。

3.GPが自然人又はLLPである場合の設計の留意点

以前のブログでもご紹介したとおり、GPを(法人ではなく)個人やLLPとすることを選択する最も大きい理由の1つとして、キャリーに相当する金銭を、無限責任組合員としての報酬ではなく、収益の分配として受領することにより、キャピタルゲイン課税を適用する点が挙げられます。((以前のブログでも説明した点でもありますが、実際にキャピタルゲイン課税の対象となるかどうかについては、各自で税務顧問等にご確認頂く必要があります。))

このような設計とする場合、①LPSの組合契約における組合財産の分配等を定める各規定との整合性や、②LLP(有限責任事業組合)の契約や、個人GP間の契約書における各記載との整合性に留意が必要と考えられます。

(1)成功分配型の組合契約

一般に、LPSは組合契約の一種であり、その組合財産は各組合員の共有となりますが、組合財産の分配は、基本的にこのような各組合員の共有持分の大きさに応じて行われることになります。そして、LPSにおける組合財産の共有持分は、原則として、各組合員の出資履行金額(現実に出資した金銭)の大きさに比例する形とするのが一般的です。

キャリーに相当する金銭を、組合からGPが受領する報酬(組合にとっての費用)として整理する場合には、実際の組合の収益から上記報酬を控除した金額を、各組合員の出資比率(=各組合員の組合持分の比率)に応じて按分するという構造となり、設計自体はかなりシンプルなものとなります(例えば1000万円のキャピタルゲインが発生し、その20%が成功報酬であるとすると、組合は200万円をGPに報酬として支払い、その残額については、組合財産の分配として処理することになりますが、当該分配時には、単純に上記約800万円を出資履行金額に応じて按分すれば良いということになるはずです。)。

一方で、キャリーに相当する金銭を、組合財産の分配としてGPに支払うには、GPのキャピタルゲインに係る金銭に対する共有持分それ自体を大きくしなければならず、共有持分の大きさが単純に出資履行金額に比例した形とはならないことになります(例えば、1000万円のキャピタルゲインが発生し、GPに20%の成功分配が発生する設計としていた場合、GPにはそのうち20%分の共有持分が優先的に帰属すると考え、その残部は出資履行金額に応じて各組合員が各自の共有持分を有することになるという発想となります。)。

組合契約上も、上記の違いを意識して、組合財産の分配に関する規定だけでなく、持分金額(各組合員が有する組合財産の共有持分の金額)や損益の帰属に関する各規定の内容を設計する必要があります。

(2)LLPや共同GP間契約での取り決め

LLPをGPとする場合には、LPSからLLPに支払われた成功分配の金額や管理報酬等をどのようにLLPの構成員に帰属させるかという設計の問題があります。

LLPの組合財産の分配は、法令上、原則として出資比率に応じて行われることとなりますが、LLPの契約内に、これと異なる分配比率とする旨及びその理由を記載することにより、分配比率を変更することが可能です。例えば、独立系のVCにおいて、キャピタリスト個人が株式会社を設立し、その個人と法人がLLPを組成するようなケースにおいて、成功分配に由来する収益は個人に傾斜して帰属させ、一方で株式会社には管理報酬に由来する収益を帰属させるというアレンジとすることがあります。この場合、出資比率と異なる比率で損益を帰属させる理由は、税務的に当該収益の帰属を正当化することができるかどうかという観点から検討する必要があり、例えば上記の例でいえば、成功分配は当該キャピタリスト個人の経験やノウハウに基づく投資の意思決定に基づいて形成されたものであることや、管理報酬は株式会社(その役職員)がファンドの管理業務を行うことに対応して受領する報酬である点などについて、案件に応じて合理的な記載を設けることが必要と考えられます。

とはいえ、出資比率と異なる分配比率とする場合における上記のような理由付けの正当性の判断も難しい面はあります。そして、特に、成功分配に由来する収益の帰属については、万が一契約書記載の分配割合が税務的に否認されてしまった場合の金銭的なインパクトが大きくなる可能性があるため、成功分配に由来する収益の分配割合は出資比率と同じ比率とし、その前提としてLLPへのキャピタルスト個人による出資比率を高めておくというアレンジも考えられるところです。

上記のようなLPSから受領する分配金や報酬の配分方法についての取り決めが必要なのは、個人や法人がLLPを組成せずに単純に共同でLPSの無限責任組合員となる場合も同様であり、その場合には、共同GP間の契約書として、上記と同様の事項を規定したものを作成することもあります。