さて、今回のテーマは、外国為替及び外国貿易法(以下「外為法」)です。

国内のVCの皆様におかれては、「外為法」と聞くと「自分には関係ない」と思われるかもしれませんが、国内で投資事業有限責任組合(以下「LPS」)を組成して国内でベンチャー投資を行っている場合であっても、外為法上の手続が問題になる場合があります。

そして、以下のURLで発表されているように、IT分野の技術流出防止の観点から、「対内直接投資等」の事前届出が必要となる業種が拡大され、新たに半導体メモリに関する事業をはじめとした幅広い業種(これには、①「受託開発ソフトウェア業」、②「組込みソフトウェア業」、③「パッケージソフトウェア業」、④「情報処理サービス業」、⑤「インターネット利用サポート業」なども含まれています。)が事前届出対象業種に含められることになりました。これにより、国内のベンチャー投資を想定した場合でも、外為法上の届出が必要になってしまうケースが大幅に増加する可能性もあります。

<参考URL>

https://www.mof.go.jp/international_policy/gaitame_kawase/gaitame/recent_revised/20190527.htm

是非、この機会に、外為法のプロセスをご認識頂ければと思います。以下、説明していきたいと思います。

目次

1.対内直接投資等の場合の事前届出又は事後報告について

まずは、前提として、外為法上の対内直接投資等の規制について確認しておきます。なお、以下の説明は、ベンチャー投資の場面を特に想定した概括的な説明であり、細かな内容はある程度省略していますのでご了承ください。

(1)規制の概要

規制の概要を簡単に説明すると、「対内直接投資等」に該当する行為を、「外国投資家」が行う場合には、外為法上、原則として、事前届出又は事後報告が必要となるというものです。以下、それぞれの項目を説明します。

①「対内直接投資等」に該当する行為の例

詳細な説明は省略しますが、外為法上、国内の事業者の株式を取得するなどの行為が「対内直接投資等」と定義されています。

この定義との関係で重要なのは、国内の上場会社の株式取得であれば出資比率が10%以上となる場合でなければ「対内直接投資等」には該当しない一方、非上場会社の株式の取得に関しては、特に出資比率にかかわりなく、1株でも取得すれば「対内直接投資等」には該当してしまうという点です。

そのため、ベンチャー投資を想定した場合、「対内直接投資等」にそもそも該当しないというケースは少ないと思われます。

なお、「対内直接投資等」にどのような行為が含まれるのか、という点の詳細は、以下のURLで掲載されている外為法Q&A(対内直接投資・特定取得編)のQ1の箇所を参照頂ければと思います。

https://www.boj.or.jp/about/services/tame/faq/t_naito.htm/

②「外国投資家」の範囲、ベンチャーファンドにおける適用関係

上記のような対内直接投資等を「外国投資家」が実行する場合には、原則として事前届出又は事後報告が必要になりますが、この対内直接投資等の主体である「外国投資家」は、必ずしも「外国法人」や「非居住者」(=本邦に住居又は居所を持たない個人など)には限定されていない点に留意が必要です。

例えば、前掲の外為法Q&A(対内直接投資・特定取得編)のQ2のとおり、日本法人であっても、非居住者である個人や外国法人に50%以上の議決権を保有されている者や、非居住者が役員の過半数を占めている場合には、「外国投資家」に該当することになってしまいます。

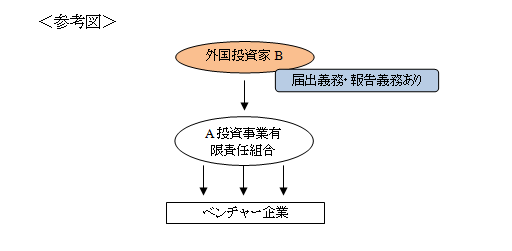

ベンチャーファンドを想定した場合、実務上よく問題になるのは、日本法準拠の投資事業有限責任組合(LPS)に、外国投資家がLPとして出資している状況で、当該LPSが日本のベンチャー企業に投資する場合に、どの主体が届出義務や報告義務を負うのか、あるいはそもそも届出義務や報告義務が存在するのか、という点と考えられます。

上記の点に関し、実務上は、以下の参考図における外国投資家であるB(LP)自身が届出義務・報告義務を負担すると考えられています。(投資事業有限責任組合は法人格を持たず、各LPがベンチャー企業の株式の共有持分を保有することになるためであると考えられます。)((一方、リミテッドパートナーシップ等の海外の組合型のファンドに関しては、当該ファンドそれ自体が「外国投資家」に該当します。))

そのため、外国投資家を組合員に含むベンチャーファンドが対内直接投資等を行う場合、外国投資家であるファンドの組合員側において手続が必要となってしまう可能性がある点に留意頂く必要があります。

③ 事前届出か事後報告か

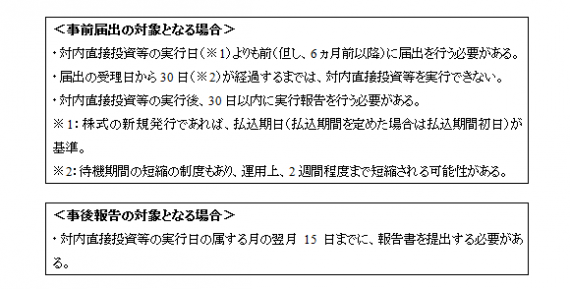

「外国投資家」が「対内直接投資等」に該当する行為を行う場合、原則として事前届出か事後報告が必要になります。手続の概要は以下のとおりです。

※ なお、各届出書や報告書の様式は、以下のURLをご参照ください。但し、以下の書式は本ブログ作成時点のものですので、実際に届出を行う場合は、日本銀行HPで直接ダウンロードする方が良いです。

【事前届出】https://www.boj.or.jp/z/tame/t01.pdf

【実行報告】https://www.boj.or.jp/z/tame/t-redown2014/nretn19.pdf

【事後報告】https://www.boj.or.jp/z/tame/t-redown2014/nretn11.pdf

どういった場合に事前届出の対象となり、どういった場合は事後報告の対象となるか、を区別するのが、発行会社の行う事業の業種です(他にも細かく要件がありますが割愛します。)。

具体的には、前掲の外為法Q&A(対内直接投資・特定取得編)の「参考資料3」別表第一と別表第二に記載されている業種に該当する場合は事前届出、同別表第三に記載されている業種に該当する場合は事後報告の対象となります。

今回の事前届出業種拡大は、この点の別表第二と別表第三の業種の振り分けに変更があったということであり、詳細は以下の2で述べますが、今回の改正により、事前届出業種はかなり拡大され、ベンチャー投資を想定した場合でも、実際に事前届出対象の業種に該当するケースが多くなくことも予想されます。

④ 報告が不要な場合

外国投資家が対内直接投資等を行う場合であっても、全てのケースで届出や報告が必要になるわけではありません。詳細は、前掲の外為法Q&A(対内直接投資・特定取得編)のQ4の「(手続不要の対内直接投資)」の箇所をご参照頂ければと思います。

ベンチャー投資の場面を想定した場合、よく用いるのが、「事後報告で足りるとされている非上場会社の株式または持分の取得で、出資比率が特別の関係にある者と合わせて10%未満であるとき」という要件です。

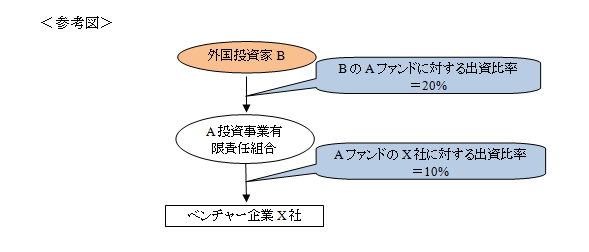

この例外ルールが、外国投資家Bが日本のA投資事業有限責任組合を経由した投資を想定した場合にどのように適用されるか、という点に関してですが、例えばA投資事業有限責任組合において、共有持分の比率がファンドに対する出資比率に応じて決定される場合、実務上、外国投資家BのX社に対する出資比率は、AファンドのX社に対する出資比率【10%】に、BのAファンドに対する出資比率【20%】を乗じて決定されることになると考えられています。

そのため、以下のケースでは、BのX社に対する出資比率は2%ということになり、X社の業種が事前届出対象業種ではなく、事後届出対象業種なのであれば、対内直接投資等を理由とする届出や報告は不要となり、改正前のように、事前届出業種の範囲が狭い状況ですと、多くのケースはこの例外に該当するという整理ができていたことになります。

なお、このような10%の例外に該当するのは、発行会社の業種が事後届出業種の場合のみであり、事前届出業種の事業を行っている発行会社の株式を取得する場合には、これに該当しませんのでご留意ください。

(2)事前届出業種拡大前における状況のまとめ

上記のとおり、事前届出業種拡大前は、①事前届出の対象となる業種もかなり限定されており、例えば、航空機、原子力関連、農業、漁業、電気・ガス・水道等の事業などに限定されていましたので、事前届出が必要となるケースはかなり少なかったといえます。また、②事後報告に関しては、LPS経由の場合には出資比率が10%未満の場合の例外に該当することも多かったため、結果的に対内直接投資等に基づく届出や報告を行うことは不要なケースが多かったと思われます。

2.事前届出業種の拡大

(1)拡大後の事前届出業種

以上で述べたとおり、もし、投資先企業の業種が、事前届出対象業種なのであれば、ファンドの当該投資先に対する出資比率や、当該ファンドに対する外国投資家の出資比率にかかわらず、事前届出が必要となってしまうのですが、今回の改正により、この事前届出業種が拡大され、実務的にも事前届出を行わなければならないケースが多くなってしまう可能性があります。

今回追加された業種の範囲については、以下のURLをご参照ください。

https://www.mof.go.jp/international_policy/gaitame_kawase/gaitame/recent_revised/kokuji.pdf

https://www.mof.go.jp/international_policy/gaitame_kawase/gaitame/recent_revised/kokuji_01.pdf

基本的にはIT分野の技術流出を防止する趣旨であり、半導体メモリや、パソコン・携帯電話の製造業などが新たに事前届出業種に該当することとなりましたが、併せて、例えば以下のような業種も事前届出の対象となっており、ベンチャー企業を想定した場合でも該当する可能性がありそうです。

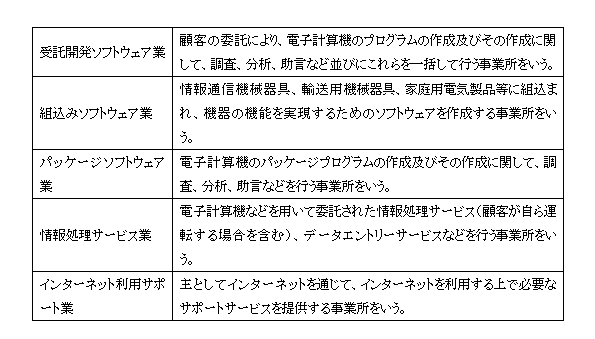

①「受託開発ソフトウェア業」

②「組込みソフトウェア業」

③「パッケージソフトウェア業」

④「情報処理サービス業」

⑤「インターネット利用サポート業」

現時点では、これらの業種の具体的な内容について指針やガイドラインなどが特に定まっているわけではなく、日本標準産業分類記載の業種の説明や内容例示を参考に判断せざるを得ないと思われます。

上記の5つの業種については、以下のように解説されていますが、正直なところ、これだけでは判断が難しいケースも多くあるのではないか、というのが率直な感想です(日本標準産業分類に関しては以下のURLをご参照ください。)。

http://www.soumu.go.jp/toukei_toukatsu/index/seido/sangyo/19-3.htm

(2)適用時期

事前届出業種の拡大は、2019年8月1日に施行されることになりますが、経過措置が設けられており、2019年8月31日以降に投資を行う場合に適用される形となります。

そのため、8月31日以降を払込期日とするベンチャー投資に関しては、外為法の適用関係に特に留意する必要が生じることになります。

(3)違反時の取扱い

対内直接投資等の事前届出を行わずに投資を実行する等の違反があった場合には、刑事罰も定められているほか、無届出で取得された株式の売却命令なども規定されています。このようにサンクションの内容も重いので、きちんと規制内容を把握し、対応を検討する必要があります。

3.VC側における実務上の対応

上記を踏まえ、VC側では、ベンチャー投資に関して以下の点にご留意ください。

(1)「外国投資家」該当性の確認

まずは、自らが運営するファンドの組合員に「外国投資家」に該当する主体がいないかをチェックする必要があります。その際、上記で説明したとおり、日本法人であっても外国投資家に該当する場合がありますし、日本国籍を有する方であっても、海外在住であれば「非居住者」として「外国投資家」に該当する場合がある点にはご留意ください。

(2)投資先事業者の事業内容の確認

もしファンドの組合員に「外国投資家」が存在する場合には、国内のベンチャー企業へのファンドを経由した投資が「対内直接投資等」に該当することになりますので、当該投資先企業やその子会社が行う事業の内容が、事前届出対象業種なのか、あるいは事後報告対象業種なのかを確認する必要があります。

但し、上記のとおり、事前届出対象業種の範囲も明確とは言い難いため、判断に迷う場合は、念のため官公庁に照会して確認しておく方が良いです。

(3)投資実行のスケジュールの調整と早目の事前届出

投資先企業の業種が事前届出対象業種である場合、外国投資家においては、投資実行(払込期日)までに、待機期間(原則30日)が満了するように届出を行っておく必要があるということになります。そのため、早目の届出対応を心掛けるとともに、外為法が投資実行のスケジュールに影響し得る点には予め十分にご留意頂く必要があります。(なお、届出義務を負担するのはあくまで「外国投資家」なのですが、ファンドGP側が届出の必要性について外国投資家に対してアラートしたり、必要に応じて届出をサポートする等の対応を実施することが必要と思われます。)

(4)ファンド組成について

以上は、既に組成済みのファンドにおける留意点ということになりますが、今からファンドを組成するというタイミングでは、外国投資家をLPに含める場合には外為法上の届出や報告が必要となってしまう可能性(それにより投資実行のスケジュールに影響が生じ得る可能性)を考慮し、そもそも外国投資家をLPに含めることで良いかを慎重に検討する必要があります。

4.VB側における留意点

上記3.は、VC側の留意点ということになりますが、外為法の規制内容は、投資を受けるベンチャー企業側でもご認識頂く必要があります。

特に上記3.(3)の点は、ベンチャー企業側への着金が遅れる理由ともなりかねませんので、もし事前届出対象業種の事業を行っている場合は、投資検討段階でVC側にアラートしておくことが重要と考えられます。

また、投資契約書の表明保証条項の中には、事前届出業種の業務を行っていない点についての表明保証が規定されるケースもあります。そのため、事前届出の対象となりそうなビジネスを行っているのであれば、スルーせず、この表明保証事項を削除・修正してもらう必要があります。